Movimento Internazionale per i diritti civili – Solidarietà

E C O N O M I A

Per rilanciare l’economia, un autentico americanismo

Globalizzazione: come i monopoli sopprimono gli stati nazionali

Alessandro Rossi nella storia universale (in ricordo di Giovanni Cilli)

Hankel: sono gli stati nazionali che debbono sopravvivere e non le unioni monetarie

Il sistema finanziario mondiale entra nella "curva di Weimar"

Economia fisica: il crac dal punto di vista della composizione della forza lavoro

L’economia, è un gioco o la realtà?

Alessandro Rossi: in difesa del protezionismo (in ricordo di Giovanni Cilli)

L'autentico Sistema americano di economia politica contro il libero scambio

Perché il sistema dell’euro è instabile: intervista al prof. Hankel

Riaffermiamo la sovranità sulla moneta e sul credito

Come si determina il valore di una moneta?

Riforma fiscale: togliere ai poveri per dare ai ricchi

Economia e idee: introduzione a "I prossimi cinquant'anni della terra" di Lyndon LaRouche

A proposito di tariffe e commercio

La creazione del credito produttivo

Come finanziare le grandi infrastrutture: l'esempio cinese

USA: la grande ripresa che non c'è

Ancora un'altra truffa sulla ripresa USA

Come funziona, davvero l’economia fisica?

Un’america da rifare: 35 anni di sfascio economico

America Latina: Operazione Juarez

Banca centrale o banca nazionale?

Parità aurea: funziona solo come accordo tra stati nazionali

La bomba del debito delle famiglie USA

Economia USA:

Un sistema decotto

No, non è una recessione, è il sistema che crolla

L'eredità di Vladimir Vernadsky

L’oro come antidoto alla febbre del dollaro

Iperinflazione:

crollano le dighe

Bundesbank: new economy

truffa statistica

L'euro travolto dal crac finanziario globale

Il falso mito del boom economico USA

Il test del Quoziente Intellettuale in economia

La distruzione delle ferrovie inglesi paradigma della "terza via" globalista

Il liberismo travolge i settori industriali trainanti

E' diretta da Londra l’operazione Apocalisse

LTCM: quando sono più furbi a sbattere il naso

[Solidarietà, anno XIII n. 1, maggio 2005]

Riforma fiscale: togliere ai poveri per dare ai ricchi

Uno studio pubblicato dall’EIR mostra come gli indirizzi di riforma fiscale negli Stati Uniti rappresentino solo un vantaggio per le classi più abbienti, siano deleteri per l'economia reale e mirino allo smantellamento dello stato sociale

Uno dei temi preferiti del governo Berlusconi e dei tanti economisti di stampo liberista è il taglio delle tasse, a cui si attribuiscono qualità terapeutiche miracolose per un’economia in crisi. La riduzione delle imposte è considerata il primo passo verso una riforma fiscale più profonda e globale, sempre ispirata agli automatismi della scuola del “free trade” liberista. In teoria: se gli investitori si trovano in mano più denaro e sanno che i loro profitti saranno meno tassati, investiranno di più creando così più attività economiche. In pratica: giacché l’economia, per ragioni esterne alla politica fiscale, è sempre più dominata dalle bolle speculative che opprimono la produzione reale, quel denaro sarà investito in maggiore speculazione a scapito della vera capacità produttiva e occupazionale. Risultato: gli speculatori si arricchiscono, i lavoratori perdono la loro occupazione produttiva, il bilancio statale perde le entrate occorrenti per attendere agli obblighi primari dello stato sociale.

Poiché negli ultimi anni ampi settori della politica e dell’economia in Italia hanno dimostrato di essere a rimorchio di tutte le avventure e le iniziative del tandem Bush-Cheney, è opportuno prendere in esame alcuni studi e riflessioni in corso in America sugli effetti nefasti, sia a livello economico che sociale, delle riforme fiscali in corso.

Il Movimento Solidarietà continuerà anche in futuro a informare su questi dibattiti che accendono l’America di oggi.

La filosofia fiscale a cui si ispirano le varie proposte di riforma tributaria dell’amministrazione Bush è quella della “imposta sul consumo” e dell’eliminazione della “imposta sul reddito”, che è alla base del sistema attualmente in vigore. Le imposte sul consumo sono intese in due modi: come un prelievo diretto sulle vendite e come una “flat tax”, o aliquota unica, sui redditi personali, su quelli delle imprese e sul consumo, eliminando il sistema delle aliquote progressive in ragione del reddito (la terza forma di “imposta sul consumo”, è l’IVA, l’Imposta sul Valore Aggiunto. Applicata ovunque in Europa ma non negli USA, l’IVA non piace agli ambienti di Bush perché non è funzionale alle misure di austerità a cui si vuole arrivare).

La filosofia di fondo

La prima riforma che ha ridotto le tasse in America (Economic Growth and Tax Relief Reconciliation Act del 2001) è stata un passo significativo sia verso una “imposta sul consumo” sia verso una “aliquota unica”.

Tutto poggia su una distinzione di fondo, nella testa dei riformatori del sistema tributario, che occorre tener ben presente:

1. Stipendi e salari compongono la categoria dei “consumi”, in quanto generalmente questo reddito è speso per vivere: vitto, alloggio, casa, ecc.

2. Le altre forme di reddito compongono invece la categoria degli “investimenti e risparmio”. In questa seconda categoria rientrano: (a) dividendi azionari, (b) interessi dalle obbligazioni e dai depositi bancari, (c) reddito da immobili in affitto, (d) plusvalenze dalla vendita di titoli che si sono rivalutati, (e) eredità di famiglia.

I riformatori definiscono “reddito” tutto quello che rientra nel punto 2, e secondo loro il governo non dovrebbe assolutamente tassarlo perché se lo fa andrebbe a colpire quei risparmi e quei fondi d’investimento dai quali dipende la crescita dell’economia. Un governo tanto pasticcione da andare a toccare questo reddito, – da (a) ad (e) – non farebbe, dicono, che impedire la crescita.

Attualmente nell’economia americana il reddito di queste fonti – da (a) ad (e) – è principalmente composto dai proventi della speculazione intascati dal 10% della popolazione. Se si chiedesse ai banchieri, agli operatori finanziari e a tutti quelli che vivono di rendita di esporre il criterio di tassazione che a loro farebbe più comodo, sicuramente non riuscirebbero a fare di meglio.

Gli imbrogli

L’esca sull’amo per far passare la riforma è rappresentata dalla proposta di esenzione fiscale per le famiglie con reddito inferiore ai 30 mila dollari, cosa falsamente presentata come un gran beneficio per l’intera economia.

L’on. John Linder presentò nella primavera del 2004 un disegno di legge (H.R. 25) per un sistema nazionale di imposta al consumo, NST nella sigla inglese, che Bush poi disse di trovare alquanto interessante. Si tratta di una imposta su ogni acquisto effettuato da qualsiasi individuo. Tra i vantaggi miracolosi che un’imposta del genere comporta, si dice che avrebbe l’effetto di ridurre complessivamente le tasse. Ma questo non è vero.

L’Institute on Taxation and Economic Policy, centro studi apartitico di Washington, ha valutato la proposta H.R. 25 di Linder e lo scorso settembre ha riferito in merito alla NST:

“La H.R.25 dice equivocamente che la sua è un’aliquota fiscale del 23%, ma è decisamente fuorviante. Su un acquisto di 100 dollari, ad esempio, si dice che l’imposta dovrebbe essere di 30 dollari, cosa che la maggior parte delle persone chiamerebbe un’aliquota del 30%. Invece, la cifra del 23% deriva dal dividere l’imposta per il costo dell’acquisto più l’imposta, ovvero 30 dollari diviso 130 dollari uguale 23%, ma nessuna persona normale arriverebbe a calcolare un’imposta in tal modo.” (enfasi nell’originale).

Ma questo è solo l’inizio del problema. Lo studio aggiunge dell’altro: “Circa un terzo del gettito fiscale che l’imposta dovrebbe generare proverrebbe dalle tasse che il governo dovrebbe pagare a sé stesso: costruisce una strada e si versa l’imposta corrispettiva; costruisce degli aerei per l’Air Force e si versa l’imposta, e via dicendo ... Senza il gettito di queste fantomatiche autotassazioni governative, l’imposta sulle vendite dovrebbe salire al 42% per bilanciare le uscite”. E non finisce qui. Lo studio spiega: “Inoltre un quarto del gettito restante dell’imposta sulle vendite dovrebbe provenire da cose come servizi religiosi, volontariato negli ospedali dei reduci e tanti altri servizi difficili da tassare come i free checking account [conti senza commesse sugli assegni o altre operazioni]. Senza le immaginarie entrate fiscali da queste attività, l’imposta sulle vendite dovrebbe salire al di sopra del 50%”.

Anche supponendo una imposta sulle vendite del 40% occorre tener conto che molte amministrazioni statali e locali addizionano una loro imposta sulle vendite che va dal 2 al 7 per cento. A New York, ad esempio, per acquistare un articolo da 100 dollari si dovrebbero sborsare altri 47 dollari di tasse.

Inoltre, l’imposta sulla vendita costituirebbe anche un ribaltamento della filosofia tributaria da progressiva a regressiva, graverebbe cioè di più su chi ha un reddito inferiore. Un lavoratore con un reddito annuo di 30 mila dollari spende tutto per provvedere al fabbisogno della famiglia e difficilmente riesce a risparmiare qualcosa. Chi invece ha un reddito annuo di 200 mila dollari, finisce per pagare una percentuale molto più bassa perché difficilmente spende tutto quel denaro nei consumi ma più probabilmente ne reinveste una buona parte in quelle attività che, secondo la proposta NST, debbono essere esentasse.

Uguale per tutti

solo a parole

Il rapporto dell’Institute on Taxation and Economic Policy constata una forte disparità nel livello di tassazione esercitato da un sistema d’imposta sulle vendite:

• L’80% degli americani, quelli nelle fasce di reddito medie e basse, finirebbero per pagare più tasse, quasi in ogni stato degli USA. L’aumento medio del carico fiscale si può calcolare sui 3.200 dollari a persona. Di conseguenza l’80% degli americani, i meno abbienti, finirebbe per versare al fisco il 51% in più con l’imposta sugli acquisti di quanto non ne versano attualmente.

• L’1% dei più abbienti otterrebbe una riduzione delle tasse di circa 225 mila dollari l’anno.

I conti degli Stati Uniti non potrebbero quadrare nemmeno con un’imposta sulle vendite del 40%, o anche più alta (con le relative imposte addizionali delle amministrazioni locali), ma i promotori più accorti della NST propongono un’imposta tra il 30 ed il 35 per cento, ben sapendo che il gettito per l’erario si ridurrebbe tanto da lasciare scoperta buona parte del bilancio. Lo scopo di tutto questo è far partire una politica spietata di tagli al bilancio, o “macelleria sociale”.

Aliquota unica

Quella dell’aliquota unica, la flat tax, è un’idea messa a punto da Robert Hall e da Alvin Rabushka, esponenti del centro monetarista dell’Hoover Institution for War and Peace alla Stanford University. Una proposta di riforma fiscale in tal senso fu presentata al Congresso USA già negli anni Ottanta.

A proporla in America è soprattutto Dick Armey, l’ex capogruppo repubblicano alla Camera dei Rappresentanti, che la presentò di nuovo al Congresso nel 1995, come parte del programma neo-conservatore “Contract with America”, e oggi continua a sostenerla con le sue attività nell’orbita della Mont Pelerin, la grande loggia degli economisti e uomini dell’alta finanza ultraliberisti.

La flat tax di Armey consiste in un’aliquota d’imposta unica del 20% su tutti i redditi delle persone e delle imprese. Secondo lui poi quest’aliquota si potrebbe ridurre al 17%, nel giro di due anni. Ma con il 17%, come spiegato oltre, non è possibile ottenere un gettito bastante a coprire il bilancio.

La riforma si dovrebbe articolare in due fasi. A scopo propagandistico, Armey sostiene che la flat tax aiuterebbe i ceti a reddito basso, giacché prevede l’esenzione per le famiglie di quattro persone con un reddito annuo inferiore ai 32 mila dollari. Bello! Ma che ne facciamo del buco? La flat rate produrrebbe un gettito nettamente inferiore rispetto a quello del sistema tributario in vigore, per cui o la spesa pubblica dovrà essere ridotta con l’ascia, oppure il reddito esentasse deve scendere al di sotto dei 20 mila dollari l’anno.

Ma l’essenziale per Armey è difendere il reddito dei più ricchi. Attualmente per gli scaglioni di reddito superiori, in cui rientrano il 20% degli americani, ci sono quattro aliquote: 37,6%, 34%, 29%, 26%. Armey vorrebbe unificare il tutto al 17% e al tempo stesso vorrebbe l’esenzione fiscale per tutte le fonti di reddito sopra elencate al punto 2. da (a) ad (e).

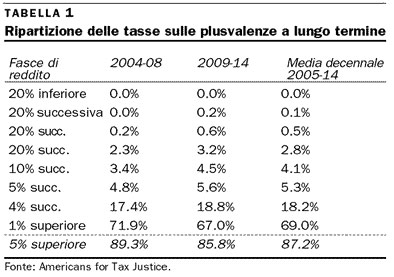

Si guardi alla tabella 1, e si faccia la somma delle quattro fasce di reddito più basso. Con il sistema tributario oggi vigente, l’80% della popolazione con meno reddito paga solo il 3,4% delle tasse sulle plusvalenze a lungo termine, perché il 96,6% dei profitti delle vendite di azioni, opere d’arte e simili vanno al restante 20% della popolazione, quella nelle fasce superiori del reddito (le quattro fasce successive nella tabella). Questo 20% intasca inoltre più della metà degli interessi attivi, più della metà di tutti i dividendi, eredita più della metà di tutti i patrimoni e delle proprietà, e via dicendo. Un’aliquota unica eliminerebbe ogni imposta su tutta questa ricchezza, e sarebbe una vera e propria cuccagna fiscale per i più ricchi.

Su chi grava maggiormente l’aliquota unica? Soprattutto sui ceti medi. La flat tax infatti prevede l’eliminazione delle deduzioni proprie dei ceti medi, come gli interessi sui mutui casa, le spese mediche e i contributi ad associazioni no profit.

Nella sostanza la proposta di Armey mira però a ridurre il bilancio. Un’associazione favorevole alla flat tax, la National Center for Policy Analysis, in una documentazione sul tema spiega: “Per essere fiscalmente neutro [generare cioè introiti uguali per l’erario] il piano per la semplificazione fiscale di Armey dovrebbe stabilire l’aliquota unica al 19-20%”. In realtà qualche analista calcola che per essere davvero fiscalmente neutra l’aliquota unica dovrebbe salire al 25% e più. Nel documento si conclude: “L’aliquota al 17% significherebbe pertanto un taglio delle tasse. La perdita per l’erario andrebbe compensata limitando la spesa del governo, in particolare i diritti a prestazioni sociali”.